Artykuł

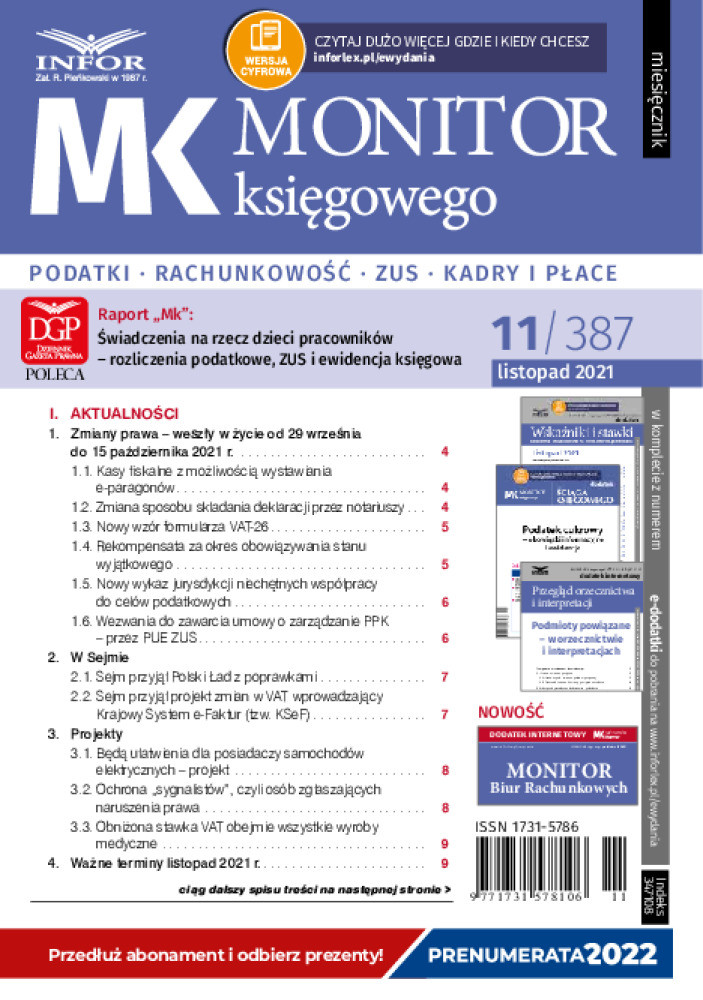

Podmioty powiązane – w orzecznictwie i interpretacjach

I. Powiązania w podatkach dochodowych

W praktyce podatkowej podmioty gospodarcze mogą współpracować tak, by łączny zapłacony przez nie podatek był jak najmniejszy. W takiej współpracy jeden z podmiotów godzi się na osiągnięcie mniejszego zysku i „przerzucenie” części tego zysku do innego podmiotu. Przepisy ustaw o podatku dochodowym próbują więc zidentyfikować podmioty powiązane (czyli takie, które mogą chcieć dążyć do osiągania wspólnych korzyści podatkowych). Na takie podmioty nakładane są następnie liczne obowiązki, które mają prowadzić do tego, by współpracowały one na takich zasadach jak podmioty niepowiązane.

W opracowaniu przedstawiamy ostatnie interpretacje podatkowe dotyczące podmiotów powiązanych.

1. Ustalenie istnienia powiązań

Począwszy od początku 2019 r. podmioty powiązane definiowane są jako:

- podmioty, z których jeden podmiot wywiera znaczący wpływ na co najmniej jeden inny podmiot lub

- podmioty, na które wywiera znaczący wpływ:

● ten sam inny podmiot lub

● małżonek, krewny lub powinowaty do drugiego stopnia osoby fizycznej wywierającej znaczący wpływ na co najmniej jeden podmiot, lub

- spółka niemająca osobowości prawnej i jej wspólnicy, lub

- podatnik i jego zagraniczny zakład, a w przypadku podatkowej grupy kapitałowej - spółka kapitałowa wchodzącą w jej skład i jej zagraniczny zakład.

Przy tym przez „wywieranie znaczącego wpływu” należy rozumieć:

- posiadanie bezpośrednio lub pośrednio co najmniej 25%:

a) udziałów w kapitale lub

b) praw głosu w organach kontrolnych, stanowiących albo zarządzających, lub

c) udziałów bądź praw do udziału w zyskach lub majątku albo ich ekspektatywy, w tym jednostek uczestnictwa i certyfikatów inwestycyjnych, lub

- faktyczną zdolność osoby fizycznej do wpływania na podejmowanie kluczowych decyzji gospodarczych przez osobę prawną albo jednostkę organizacyjną nieposiadającą osobowości prawnej, lub

- pozostawanie w związku małżeńskim albo występowanie pokrewieństwa lub powinowactwa do drugiego stopnia.

-

keyboard_arrow_right

-

keyboard_arrow_right

-

keyboard_arrow_right

-

keyboard_arrow_right

-

keyboard_arrow_right